- 2015-07-22

- 阅读量:1228

- 来源|《化妆品报》

- 作者|

来自英敏特和凯度消费指数的彩妆趋势性数据为您解密年度彩妆市场竞争格局。

化妆品报记者 何凤

中国彩妆市场规模到底有多大?你知道中国彩妆市场TOP5品牌吗?哪些化妆品巨头的彩妆在中国市场表现最为抢眼?从渠道来看,什么渠道是彩妆最重要的渠道?来自英敏特和凯度消费指数的彩妆趋势性数据为你揭秘一切。

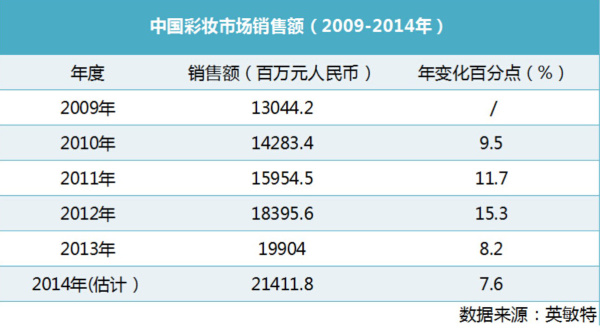

2019年中国彩妆市场有望突破298.44亿元

尽管自2009年以来,彩妆市场销售额持续增长,但2012-2014年,彩妆市场整体增长幅度不大,增长率从2012年的15.3%降至2014年的7.6%。

根据英敏特监测,截至2013年年底,中国市场面部护肤销售总额约为708亿元,而同年彩妆销售约为200亿元,彩妆仍有较大潜力和发展空间。英敏特预测2019年中国彩妆市场有望达到298.44亿元。

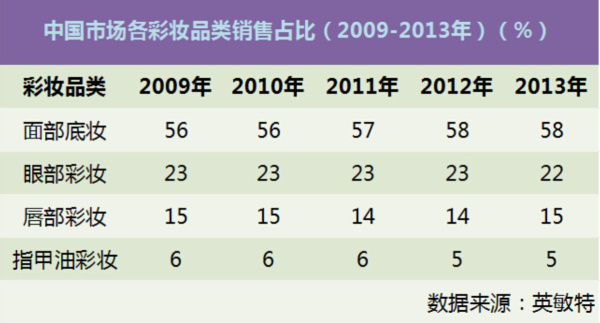

面部底妆占彩妆销售半壁江山

2009—2013年期间,就市场价值而言,面部彩妆细分市场占主导。自2009年来,该细分市场的市场份额变化不大,占比保持在56%左右;眼部彩妆是第二大彩妆细分品类,2013年占总市场份额的22%;年轻消费者对睫毛膏产品的厚爱,进一步推动该市场的发展,唇膏市场略有增长,从2012年的14%增至15%。

十大美容集团占据中国彩妆销售半壁江山

国产彩妆仅卡姿兰集团入围

在彩妆领域,国际品牌依然领先于本土品牌。从2011年到2013年,欧莱雅、雅诗兰黛、宝洁和路易威登四大集团表现良好,零售额份额稳居市场前列。

欧莱雅集团表现卓越。该集团2013占有23.3%的市场份额,瞄准多元化的消费群体,拥有大众市场、中端市场、高端市场的一系列品牌组合。欧莱雅集团的最大的竞争对手——雅诗兰黛集团,近年来发展劲头强势。2009—2013年期间,雅诗兰黛集团旗下芭比波朗、魅可和倩碧的市场份额从4.6%增至6.8%,就销售额而言,品牌位居第二。

然而,近年来,国际品牌和本土品牌的差距在不断缩小,这表明本土品牌的竞争力不断增强。本土品牌卡姿兰市场份额也从2009年的4.4%增至2013年的5.4%。该品牌在专营店渠道表现抢眼。2014年初,卡姿兰品牌主动出击,在全国范围内推广其CC霜。

网购、海外购增长迅速 传统实体店下滑明显

随着电商、微商不断兴起,网购已然成为人们购买彩妆的一个重要渠道,也成为彩妆销售上升最快的渠道,从2012的8.19%到2014年的11.3%。

另外,随着海外旅游、代购盛行,海外购买化妆品也越来越多,凯度消费者指数显示,自2012年—2014年海外购买彩妆市场占比迅速上涨,从2.38%升至4.52%。而超市/便利店、美容沙龙、批发市场近三年彩妆销售相对较为稳定且略有上升。电商的冲击、多渠道分流导致传统实体店渠道的下滑,从2012—2014年,百货、大卖场、专营店、食杂店、自由市场等渠道彩妆销售均呈现下滑趋势。

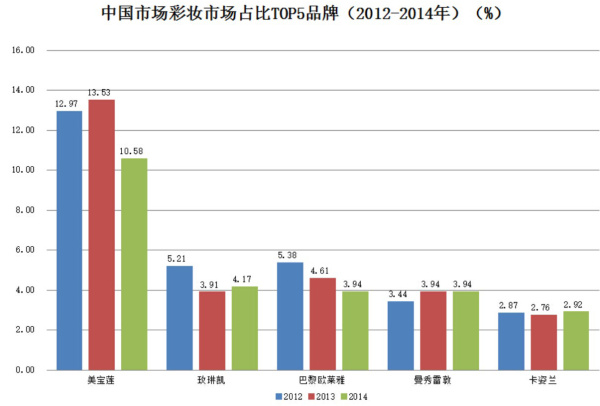

国产彩妆崛起

从中国彩妆市场来看,近三年美宝莲、玫琳凯、巴黎欧莱雅、曼秀雷敦、卡姿兰成为中国彩妆市场占有率TOP5的品牌。其中欧莱雅集团旗下美宝莲、巴黎欧莱雅均表现不俗。

从上表可以看出,美宝莲、玫琳凯、巴黎欧莱雅、曼秀雷敦虽然仍位居中国彩妆市场销售的前几名,但近三年,大量外资彩妆进入以及国产彩妆不断崛起,这四个彩妆品牌市场占有率呈现下滑趋势。

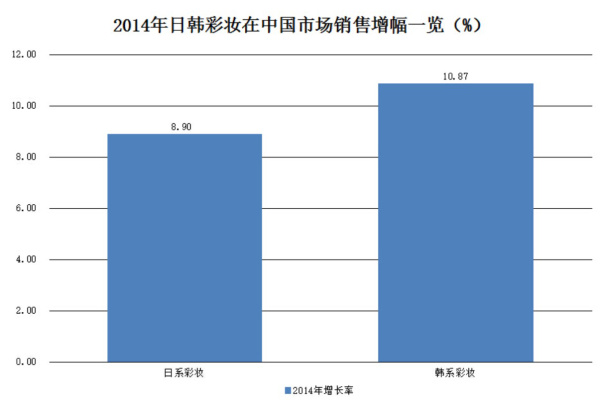

韩系彩妆中国市场增长加速 日系下滑明显

在中国彩妆市场有几股势力,以巴黎欧莱雅、美宝莲为代表的欧美系。以资生堂、佳丽宝为代表的日系,以兰芝、梦妆为代表的韩系以及以卡姿兰、玛丽黛佳为代表的国产系,众多系派分羹中国彩妆市场,相比之下,欧美系发展稳健,国产系不断崛起,韩系彩妆成为近两年的关注焦点。

在中国彩妆市场的黄金时代下,无论是日系彩妆还是韩系彩妆均有增长,但近两年韩剧在中国的流行,韩系彩妆增长速度明显高于日系。

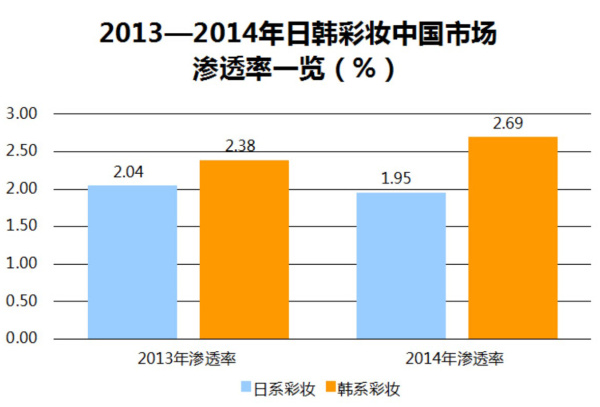

根据凯度消费者指数对日韩彩妆2013—2014年在中国市场的渗透率监测的数据来看,2013年、2014年韩系彩妆在中国市场的渗透率均高于日系彩妆。

另外,相较于韩系彩妆在中国市场的渗透率呈现上升趋势,日系彩妆2013—2014年在中国市场渗透率则不断下滑。

日系彩妆进驻中国市场较早,在中国拥有良好的发展基础和渠道布局,因此在购物中心、超级仓储、超市以及传统渠道,日系彩妆较韩系彩妆占比较大。而随着这两年韩剧流行,韩系彩妆则主要占据中国的专营店、网购等渠道,另外在礼物往来上,韩系彩妆更受中国消费者的欢迎。