- 2016-02-14

- 阅读量:2431

- 来源|化妆品财经在线CBO独家www.cbo.cn

- 作者|

在这个普遍喊“冷”的零售寒冬,受益于潜力巨大的海外市场尤其是亚洲市场,爱茉莉、资生堂、欧莱雅、花王逆市增长;而雅芳和伊丽莎白雅顿继续陷入困顿,颓势难逆。从美股二季报看,科蒂因并购消耗巨大,呈现意料之中的跌幅;雅诗兰黛的彩妆业务强于护肤,中国大陆市场因营销投入的增加呈现净利润下滑。值得注意的是,由于中国市场的强劲拉动,爱茉莉太平洋、花王业绩提升明显,悦诗风吟和花王眼罩非常具有看点。猴年开工第一天,让我们一起来盘点下八大化妆品集团2015年度的成绩单。

在这个普遍喊“冷”的零售寒冬,受益于潜力巨大的海外市场尤其是亚洲市场,爱茉莉、资生堂、欧莱雅、花王逆市增长;而雅芳和伊丽莎白雅顿继续陷入困顿,颓势难逆。从美股二季报看,科蒂因并购消耗巨大,呈现意料之中的跌幅;雅诗兰黛的彩妆业务强于护肤,中国大陆市场因营销投入的增加呈现净利润下滑。值得注意的是,由于中国市场的强劲拉动,爱茉莉太平洋、花王业绩提升明显,悦诗风吟和花王眼罩非常具有看点。猴年开工第一天,让我们一起来盘点下八大化妆品集团2015年度的成绩单。

CBO

记者 黄爽

http://www_php168_com

▼

▼

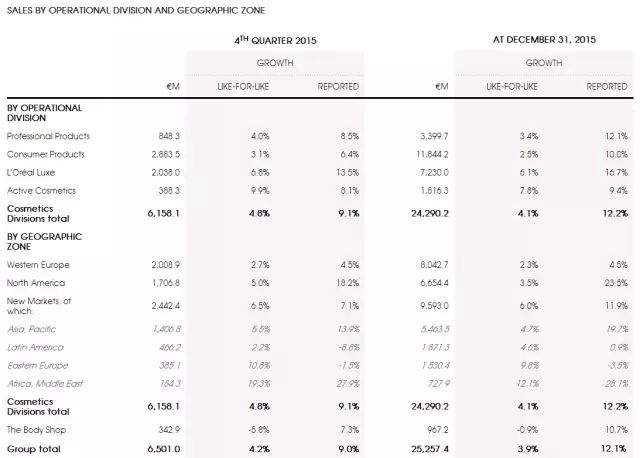

截至2015年12月31日,欧莱雅集团2015财年收入252.574亿欧元,增幅达到12.1%。由于欧元疲软,可比增幅为3.9%,固定汇率增幅为4.9%。营业利润增幅达到12.8%,由2014年的38.907欧元增加到43.877亿欧元,营业利润率增长了10个基点,达到17.4%。毛利润同比去年增长12.2%,达到179.800亿欧元。

欧莱雅方面指出,彩妆品类的发展极大地提振了旗下品牌的销售业绩,专业美容市场业务也得到了稳步的提升。从区域看,亚太地区销售额增长19.7%,可比增幅为4.7%。YSL、科颜氏、阿玛尼和Urban Decay表现出色,中国业务极大增长。不过,香港地区销售遇到阻力。从渠道方面看,电商渠道业务达到 13 亿欧元,增长迅速,占集团销售额的 5%以上。

▼

财报显示,爱茉莉太平洋集团2015年销售额实现56612亿韩元(约合305.7亿元人民币),较去年同期增长20.1%,营业利润增长38.6%,达到9136亿韩元(约合49.3亿元人民币),销售额和利润实现双增长。

爱茉莉太平洋集团各子公司中,份额最多的爱茉莉太平洋公司销售额达到47666亿韩元。通过品牌知名度的强化、流通渠道的多元化及海外事业的扩大,爱茉莉太平洋公司销售额较去年增长23%,营业利润7729亿韩元,增加37%。

从主要部门的销售增长趋势来看,韩国国内化妆品部门的销售额为30659亿韩元,增长18.9%。韩国国内销售显示,随着外国游客的增加,免税店渠道的销售额达到1兆韩元,同期增长52%,实现了销售的高增长。相较而言,海外化妆品部门的增速更优异,达到44.4%,销售总额为12573亿韩元。亚洲市场通过扩大5大全球性品牌(雪花秀、兰芝、梦妆、悦诗风吟、伊蒂之屋)为中心的市场以及改善收益,销售额实现了51.5%的同比高增长。

分品牌看,通过雪花秀、HERA、Primera等品牌的全球化,奢侈品牌部门同比增长28%,其中雪花秀的全球销售额达到1兆韩元(约合54亿元人民币))。随着主打产品和新产品的销售上涨,悦诗风吟销售额增至 5921 亿韩元,增长30%;营业利润为 1256 亿韩元,增加64%,成为该集团旗下增长最迅速的品牌。

▼

根据雨果网的报道,受益于游客消费及创新改进,资生堂日本本土市场取得迅速增长,2015财年收入录得12.6%的增幅至7630.58亿日元,固定汇率下增长7.8%。其中国内收入增长11.7%(固定汇率增幅11.5%);国际市场增幅13.3%(固定汇率增幅5.4%)。营业利润上,2015财年(2015年4月1日-2015年12月31日)资生堂录得77.4%的增幅至376.60亿日元。

资生堂表示,在日本本土市场受益于经济刺激政策,有温和增长,其中的游客消费需求较为强烈。而国际市场形势复杂,其中欧洲表现较温和,而中国、亚洲和美洲则有良好表现。

不过在中国大陆市场,资生堂收入同比持平。其中化妆品部门(包括悠莱、ZA、泊美等)仍表现疲软,全年销售暴跌25%;奢侈品部门(包括资生堂、NARS、CPB肌肤之钥则有31%的增幅;另外专业部门(包括TSUBAKI丝蓓绮等)收入持平。

不过在低迷的香港市场,资生堂有10%的增长,而为中国消费者创造的AUPRES欧珀莱业务则下滑1%。大中华区收入总体有2%的增长。

▼

路透社报道显示,截至12月31日,花王集团实现全年净利润988.62亿日元,约合8.206亿美元,较2014财年795.9亿日元增长24.2%;营业利润也大涨23.3%至1,643.8亿日元,约合13.645亿美元;销售收入为14717亿日元,较上年度增长5.0%;销售和利润均创下历史新高。含美容护理、个人健康护理和纺织品及家居护理三大部门的消费者业务全年净销售总计12,228亿日元,比前一年11,545亿日元上升5.9%,可比增幅为3.8%。

最大部门美容护理销售仅增0.3%至6,077亿日元。由于日本本土市场的剧烈竞争,化妆品在日本销售减少3.0%,不过在国际市场上,得益于中国市场的强劲表现而上升,花王特别指出,开架品牌Kate 尤为畅销。包括Kanebo 佳丽宝、Bioré 碧柔和Sofina 等品牌的护肤品业务以及含John Frieda 等品牌的护发业务销售都录得增长。

由于纸尿裤和生理用品等日用品在海内外销势良好,花王连续6年实现销售收入和净利润双双增长。反映主营业务盈利状况的营业利润也比上年增长23.3%至1643亿日元。此外,2015财年中,花王面向访日外国游客的销售收入达到160亿日元,较上年度的70亿日元呈成倍增长的态势,花王蒸汽温热贴系列等大受青睐。

个人护理部门销售按年上涨14.3%至2,807亿日元,其中卫生用品表现突出,无论是Laurier 乐而雅卫生巾、Merries 妙而舒纸尿片还是花王蒸汽面膜,都因瞄准亚洲,尤其是中国中产阶级的崛起而受惠。中国游客在日本的旅游消费推动本土市占率的提升,中国制造的产品在中国市场亦实现增长。

▼

雅芳公司于2016年2月11日发布了四季度及2015全年财报,四季度收入下跌20%至16.07亿美元,连续16个季度下跌。

四季度期间,雅芳在拉美、亚洲、EMEA地区市场收入分别下跌26%、16%、13%至7.79亿美元、1.59亿美元、6.69亿美元,固定汇率增幅则分别为0%、-8%、6%。受最大市场拉美市场的拖累,四季度雅芳持续经营业务亏损1480万美元,合每股亏损0.04美元,而上年同期净亏损3.05亿美元,合每股亏损0.70美元;经调整后盈亏平衡,逊于Capital IQ Consensus预期的每股收益0.08美元。

雅芳2015年全年营业收入61.6亿美元,同比下跌19%。公司在2015年底剥离北美业务,并将16.6%股份以及北美业务80.1%股权授予私人股权公司Cerberus Capital Management LP 。

中国市场此前为该集团最大的业务市场,受行贿丑闻及中国政策影响,近年持续大幅衰退,仍成为亚太市场暴跌的主要原因。据路透社的报道,对于退出中国市场的传闻,雅芳公司首席执行官Sheri McCoy表示一切皆有可能。而有美国行业媒体预计,年内该集团将退出中国。

除了上述五家公司,科蒂、雅诗兰黛、伊丽莎白雅顿也在最近陆续发布了2016年第二季度财报。

▼

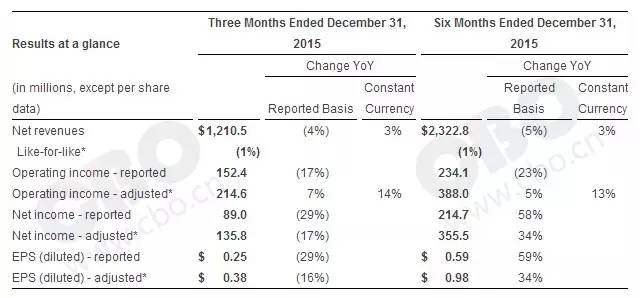

据美国商业资讯Business Wire ,科蒂集团2016财年二季度财告显示,由于核心香水业务的疲软,整体业绩倒退,加上鲸吞P&G宝洁集团数十个美容品牌交易案推高成本,二季度收入及盈利均出现下滑,季度净营收总计12.105亿美元,可比收入下滑1%,但总体好过市场预期。

为抵销核心香水业务的颓势,科蒂集团2015年花费约135亿美元进行并购扩充美容业务,期望转型为综合性全球美容领导者。二季度中,宝洁并购案就产生了4,550万美元的交易开支,导致集团净利润同比大跌29.0%,从前一年同期的1.254亿美元跌至8,900万美元。

二季度净营收总计12.105亿美元,比前一年同期12.596亿美元减少4%,固定汇率增长3%,可比收入下滑1%。虽然核心品牌Calvin Klein 和Marc Jacobs 的销量增长,Miu Miu 香水上市,仍无法抵销大众香水市场的衰退,占比一半的香水业务营业收入降低9.4%至6.27亿美元,可比收入下滑3%。

美甲品牌Sally Hansen 和化妆品牌Rimmel 的强劲需求推动美妆业务营收实现10.1%的增长,增至3.748亿美元,可比收入增3%,连续三个季度取得进步。皮肤和身体护理业务方面,Playboy销量下降,总营收减少8.2%,可比收入持平于前一年同期。受惠于促销折扣水平的降低及供应链效率的改善,二季度毛利率从前一年同期的59.6%上升至61.4%。

科蒂集团在财报中透露P&G 宝洁并购案已得到美国反竞争机构的核准,预计将如期在当前2016财年的下半年完成。

▼

雅诗兰黛也在近日公布了高于预期的季度销售额和利润:截至2015年12月31日,雅诗兰黛集团录得31.248亿美元的收入,与上一财年的30.445亿美元相比,上涨2.6%,高于预期的30.7亿美元,固定汇率下增幅达到8%。二季度集团录得4.462亿美元合每股收益1.19美元,而上年同期为4.357亿美元合每股收益1.13美元,两项数据同比分别上涨2.4%和5.3%。

第二季度财报显示,雅诗兰黛集团的护肤、化妆品、香水及头发汇率部门收入分别上涨-3%、6%、7%、9%至12.322亿美元、12.512亿美元、4.706亿美元、1.490亿美元,固定汇率增幅则分别为2%、13%、12%、14%。路透社报道称,主要是彩妆品牌Smashbox、Tom Ford等的强劲表现,拉高了销售额。

集团高端护肤品Estée Lauder雅诗兰黛、Clinique 倩碧仍继续持续一年的低迷态势,销售连续下滑,La Mer 则仍有强劲表现;彩妆方面,口红、遮瑕膏等基础类别表现强劲,亚洲用户对Smashbox、Tom Ford等仍有兴趣,而集团自有品牌Estée Lauder雅诗兰黛、Clinique 倩碧的彩妆业务也同样有增长;香水业务则受益于Jo Malone London 和 Tom Ford 两个品牌。

亚洲市场中,由于香港的中国大陆游客及消费均有减少,令三大品牌雅诗兰黛、 倩碧、La Mer 在香港步履维艰。雅诗兰黛集团未指出中国大陆市场具体涨跌,仅表示在固定汇率下中韩日三大亚洲主要市场收入均有上涨。不过,雅诗兰黛表示,由于营销广告收入增加,中国大陆市场营业利润有所下跌,同样下跌的还有香港和泰国市场,连累二季度整体亚太市场营业利润下跌2.1%至1.536亿美元,上年同期为1.568亿美元。

▼

与科蒂相似,由于香水业务疲软,截至2015年12月31日的二季度,Elizabeth Arden 伊丽莎白雅顿每股收益-0.19美元,经调整后录得0.10美元,远逊于Zacks预期的0.60美元,而期内收入下跌5.2%至3.162亿美元,同样低于市场预期的3.423亿美元。如此极度疲软的二季度财报,令股价暴跌近30%。而过去的一年中,其股价暴跌45%。

根据CosmeticsDesign.com USA的报道,二季度雅顿北美业务大跌10.7%至2.030亿美元,固定汇率下跌9.8%,国际市场收入则跌4.8%至1.132亿美元,固定汇率下则有5.4%的增幅。Elizabeth Arden伊丽莎白雅顿自有品牌业务收入录得1.114亿美元,较上年同期1.071亿美元上涨4.0%,固定汇率则有11.7%的上涨;香水业务下跌9.6%至2.048亿美元,固定汇率下同样大跌7.1%。