- 2022-06-29

- 阅读量:9181

- 来源|化妆品财经在线

- 作者|周尧

随着中国市场的美妆品牌愈来愈多,优秀商业项目里美妆区的品牌调整更新频率也愈来愈快。热度高、表现好的美妆品牌才会被一线市场接纳,反之会被淘汰,下沉至二级或三级市场。即便是大牌美妆集团旗下品牌,也面临同样的优胜劣汰市场境遇。

日前,据《化妆品财经在线》记者了解,雅诗兰黛集团旗下多个品牌在中国百货市场里早已面临窘境,如今已到了不得不撤柜的“临界点”。

01

“撤柜倩碧、悦木之源不能再等了”

“倩碧业绩在我们店里已经连续三年业绩下滑。”西安某老牌百货化妆品区负责人向记者透露。据了解,这家百货店已算是倩碧全国业绩靠前的柜台,最高时曾一年卖到500万元,但今年以来,倩碧前5个月已同比下滑高达60%。

“撤柜或是合柜,今年我们一定会做出调整,不能再等了!”该负责人表示,在其他的相同定位品牌都在增长的情况下,倩碧在店里的位置显得愈来愈尴尬。

不仅仅是西安这家百货店,在全国其他城市,倩碧的业绩也已多年维持在较低水平。在北京一家全国前三的百货店里,倩碧的年业绩仅为350万元,也同样面临着数年的持续下滑。在西北一家核心商圈的百货店,倩碧的月均业绩甚至不到20万元,“一年到头几乎没有利润”。

从2021年平均数据上看,全国165家门店,倩碧单店年均销售额仅250万元左右,月均也仅20万元出头。在采访过程中,不少百货化妆品区高管向《化妆品财经在线》记者直言,“如果不是有雅诗兰黛集团作背书,早就撤掉了倩碧柜台。”

事实上,不仅仅是倩碧,雅诗兰黛集团旗下悦木之源的市场状态也同样如此。

据了解,2021年,悦木之源在中国线下市场(百货+购物中心)同比下滑22.2%,在2021年第四季度,同比下滑40%。在上述西安百货店,悦木之源今年1-5月同比下滑更是高达65%。

在记者调查过程中,仅广东某百货倩碧的业绩差强人意。这家百货化妆品区负责人表示,“往年倩碧和悦木之源业绩还算稳定,不增不减。但今年以来,两个品牌的业绩都面临大幅滑落。”其中一个品牌,2018年达到800万元,2021年业绩仅500万元不到。

02

朵梵入华四年仍前景堪忧

除了倩碧、悦木之源这些雅诗兰黛集团品牌矩阵中的自创品牌成为一线百货店撤柜对象,投资引进中国市场的新品牌在线下渠道也遭遇“水土不服”。

2018年4月入驻天猫,2018年6月全国首店入驻杭州武林银泰,雅诗兰黛集团旗下品牌朵梵的日子似乎也不太好过。

“品牌月均销售额不到30万元,几乎在美妆区排名垫底。”2021年刚入驻的朵梵,就成了某百货店今年的调整目标。

该百货负责人分析原因时表示,“一方面品牌在市场营销的投入并不大,在社交媒体品牌的热度并不高;另一方面产品买点不足,且单价不低,一款冰激凌面霜价格对比同集团的雅诗兰黛智妍面霜几乎一样。”

记者在小红书上搜索“朵梵”关键词,好评与差评几乎是两个极端。朵梵一款化妆水甚至还被PAPI酱团队分享为“踩雷产品”。

一直以来,朵梵在欧美市场的热度要高于中国市场,被称为贵妇级面霜的平替款,特别是在院线口碑突出。“和欧莱雅集团旗下赫莲娜以及同样是发源于巴黎的希思黎一样,朵梵在品牌的发展历程中,更多强调的是品牌的专业定制和护肤手法。至今,朵梵在巴黎仍然设有肌肤水疗中心。”某美妆KOL告诉记者。

回顾朵梵的中国运营过程,不难发现,雅诗兰黛太过于追求其在线上的表现,并没有在线下渠道花心思布局。在百货店内,品牌也未采用类似国外美容工坊的形式接触消费者。这对于需要特定手法辅助和深度体验的朵梵而言,没有在中国市场发挥其最大的价值。

除此之外,雅诗兰黛在不断扩大旗下品牌在中国市场的营销影响的同时,朵梵显然是被边缘化的。“自进入中国市场以来,无论是代言人还是特别的营销企划,朵梵都没有可圈可点的出圈营销。虽然强调高端,但没有在新一代消费者心中建立品牌形象和标签。”上述KOL表示。

03

中国市场运营能力迎大考

事实上,近两年,雅诗兰黛集团也在加码完善中国线下市场的品牌矩阵。这其中,香氛品类被视为主要筹码。

2020年6月,雅诗兰黛集团旗下两大高奢香氛品牌KILIAN凯利安、FREDERIC MALLE馥马尔香水出版社在上海同开中国首店。随后,两大品牌开启抢滩了中国线下市场之路,逐步在一线城市百货、购物中心布局。

从香氛品类来看,热衷于“收购”的雅诗兰黛集团手中已稳操AERIN Beauty、Jo Malone、、KILIAN凯利安、FREDERIC MALLE馥马尔香水出版社、Le Labo等沙龙香品牌,其中前四个品牌均已进入中国市场。

雅诗兰黛集团截至2022年3月31日的一季度财报也显示,得益于奢侈品香水的高溢价、实体零售的开放以及西方市场旅游业的复苏,香氛品类产品实现增长。但亚太地区(除日本外)出现罕见下滑,净销售额同比下滑4%至12.03亿美元,经营利润同比下降71%。

中国市场尤其受困。从2022年3月中旬,由于疫情管控,交通疲软,消费者旅行和交通都受到一定限制,直接导致雅诗兰黛集团零售流量减少以及上海分销中心运营能力下降,无法满足实体店和在线订单的需求。虽然雅诗兰黛在中国区线上销售额实现了两位数增长,但仅抵消了实体店的部分下降。

可见,雅诗兰黛集团对中国线下渠道,特别是一线城市的高度依赖。

近几年,中国高端美妆市场迎来巨大变化。市场的巨大增量,不断吸引到新的美妆品牌入局。近5年,涌入中国市场的高端美妆品牌达数十个之多。某种程度上,这也更考验大牌美妆集团在中国市场的运维能力。

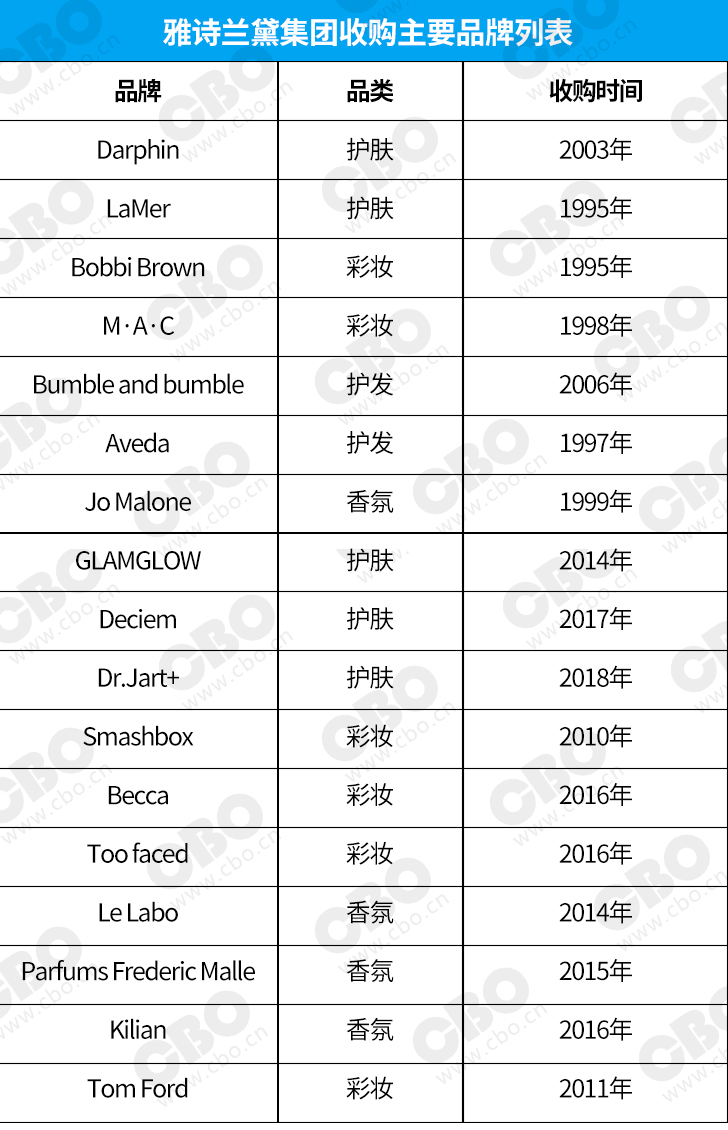

据统计,目前,雅诗兰黛集团共拥有28个高端品牌,涵盖护肤、彩妆、香水和护发四大领域。其中,除了雅诗兰黛、倩碧、悦木之源等6个品牌是自创外,其他22个品牌均为收购或投资品牌。

“尽管是全球美妆最大巨头之一,雅诗兰黛也存在不懂中国消费者的现状。”某百货高管向记者分析,“以倩碧为例,从消费者反馈来看,倩碧的产品似乎更适合欧美人肤质,中国普通女性在使用之后,反而觉得黄油产品所形成的物理膜不能被皮肤所吸收,只是形成‘假滑’的肤感。如果想要做好中国市场,倩碧在黄金单品的配方上还得再次进行调整。”

业绩不好的品牌终归是少数,一直以来雅诗兰黛集团旗下大部分品牌都受到了市场肯定。且这些品牌均为集团收购而来,也反映出集团的品牌运营实力。

资料显示,在1995年至2008年,雅诗兰黛依靠上市后所得资本助力,在高端市场不断发力,抢先在护肤方面收购了LaMer,在彩妆方面收购了 Bobbi Brown、M·A·C,在香氛方面收购了Jo Malone等。

2009 年后,雅诗兰黛集团品牌并购方向则率先调整为深受年轻人喜欢的小众护肤、彩妆或香氛品牌。如网红面膜 Glam glow自从 2016 年被雅诗兰黛收购以来,目前收入实现了翻番;彩妆品牌 Tom Ford、Too faced,香氛品牌Parfums Frederic Malle、Kilian不论是在业绩和品牌差异化战略上也都做出了成绩。

△滑动查看更多

当然也有例外。去年,雅诗兰黛旗下彩妆品牌Becca Cosmetics因为业绩不佳突然宣布将于今年9月关停品牌。从被收购到被关停,Becca仅在雅诗兰黛旗下存活了5年。

回归到中国化妆品市场,一方面是消费需求增量更加细分化,另一方面众多品牌涌入导致市场竞争不断加剧。不仅仅是雅诗兰黛,各大美妆集团或许都应该重新审视自身的位置,更实际、更深入地去了解中国消费者和中国渠道的真实需求。